Источники и развитие торговли ценными бумагами

Самая ранняя торговля акциями и облигациями известна со времен купцов древней Месопотамии, около

С 1530 года Антверпен стал финансовым центром купцов в Европе. Управляющий Анверпена, граф Брабантский (который также был королем Испании) построил новую биржу, стал поддерживать торговлю путем снижения налогов и минимальным давлением.

В Антверпене осуществлялась торговля облигациями, выпущенных в Нидерландах и Англии. Вскоре Антверпен стал источником капитала для королей Европы.

Господство Антверпена в качестве финансовой столицы закончилось в 1566 году в связи со вспышкой гражданской войны. Его место занял Амстердам, который доминировал торговлей акциями на бирже в течение всего 17 века. Биржа Амстердама была создана в 1611 году, большинство бизнеса было сконцентрировано в акциях Голландской Ост Индской компании (учреждена в

Лондон

После упадка Антверпена сэр ThomasGresham, который был агентом английской короны, по возвращению из Антверпена намеревался создать в Лондоне крупный финансовый центр. Собрав капитал с 20 крупнейших компаний, он начал строить в Лондоне королевскую биржу. Строительство закончилось в 1567 году, но все сгорело в 1666 году во время великого пожара.

Возникновение множества сообществ биржевых компаний, формирование банка Англии в 1694г. и Ост Индской компании (1600г.) обеспечили активный рынок, и он оказался настолько разрушительным по отношению к другим финансовым действам, которые занимали место в королевской бирже, что владельцев брокеров выгнали из здания биржи и свои операции они могли продолжать в кафе на аллее менял. Одна из таких компаний называлась «Jonathans». Только в 1773 году группа брокеров получила собственное здание на улице Треднидл.

И так они учредили Лондонскую биржу. Скандал, окружающий Компанию Южных морей, которая обанкротилась в 1720 году, дальнейшие финансовые крахи, в частности крах 1825 года, не способствовали уверенности в завтрашнем дне. Тем не менее, такие события в конце концов способствовали урегулированию и прогрессу рынка торговли акциями.

6. Именные против предъявителей

Множество ранних бумаг (акции, облигации, займы) издавались с надписью «для предъявителя». Это означало, что вложение компании может быть продано или передано новому частному лицу без указания деталей. Физическое обладание документом (предположим его не украли и не забрали мошенническим путем) – это все, что имело первостепенное значение. Система вела записи по минимуму, и вся ответственность за дивиденды и получение прибыли лежала на плечах инвестора, а не компании, которой, конечно, не были известны имена и адреса ее финансистов.

Для инвесторов было важно, что значительная часть прибыли оставалась конфиденциальна. Никто, даже сборщик налогов, не мог выяснить из записей компании сумму вложений человека. Это особое условия на акциях «для предъявителя» продолжалось много лет и в некоторых странах, таких как Швейцария, это до сих пор норма. Многие государства почувствовали необходимость повысить контроль и ввели требования для регистрации акций – для большей выгоды чиновников.

На данный момент вы, возможно, понимаете значение для коллекционера именных акций против акций «для предъявителя». Так как акция «для предъявителя» не выпускается на конкретное лицо, то ее не обязательно отменять или перевыпускать при продаже/покупке. Поэтому число акций «для предъявителя» ограничено в соответствии с капиталом, выделенных на выпуск этих акций. Сумма обычно печатается на самой акции. С другой стороны, именные акции должны быть перерегистрированы каждый раз, когда с ними совершается сделка. Оригинальные отменяются либо уничтожаются. Нет ограничений в количестве перерегистрации акции, а также нет ограничений в количестве возможных бумаг.

Что касается облигаций, большинство из них «для предъявителя». Они обычно выпускаются компанией или штатом, и ими могут обладать кто угодно и в любой точке мира. На документе напечатано большое количество деталей, инвестору приводятся конкретные инструкции для получения процента и окончательного погашения основной суммы.

Часто, как например с китайскими акциями, инструкция напечатана на нескольких языках. В течение их существования ценные бумаги часто меняют хозяина. Если бумаги утеряны, то можно выпустить дубликат и он будет идентифицирован как дубликат. Количество облигаций, выпущенных определенным заемщиком точно известно, эта информация важна для инвестора, почти всегда эти данные печатают на самой облигации.

7. Погашение

Термины «выпущено», «выкуплено», «просрочено» требуют некоторых объяснений.

Уже говорилось о том, что с течением времени порядок регулирования выпуска и выплат облигаций остался относительно неизменным. В прошлом облигации выпускали для того, чтобы построить железные дороги в Америке, или профинансировать баланс выплат Китайской империи, в настоящее время правительства и компании продолжают их выпускать даже в большем количестве, уменьшив при этом акцент на декоративное оформление. Порядок выпуска облигации приведен ниже:

Детальная информация о заемщике заранее приготовлена, собрана группа страховщиков (обычно банки). Выбраны банки, которые выпускают облигации. Потом облигация выпускается на рынок.

Облигация – это заем и поэтому он должен быть выплачен в течение определенного количества лет, а не просто в конце заемного периода. Эта особенность важна, и вы поймете этот процесс, изучив небольшой абзац на самой облигации. Весь утвержденный период займа также показывает с какого года начинается погашение, чтобы в конце этого периода все облигации были полностью выплачены. Так что после льготного периода всегда будут некоторые облигации, которые просрочены и некоторые, которые оплачены.

Со временем просроченные облигации уменьшаются в количестве.

Подсчет количества выплаченных акций может вызвать трудности для скрипофилиста, ищущего редкие бумаги. Есть два альтернативных способа, принятых заемщиками для выплат по облигациям. Самый простой (хотя наименее общепринятый) – это тот, который выбрали китайцы. В их случае постоянный процент по облигации выплачивается каждый год. Поэтому если заем был на промежуток времени в 50 лет, и 25 лет уже прошло и случился потом дефолт, тогда правильно предположить, что 50% должны быть выплачены.

Наиболее общепринятая процедура усложняется в подсчетах. В этом случае общее денежное значение займа, включая проценты, делится на определенное количество лет. Число, которое получается в результате деления и есть та сумма, которую заемщик выплачивает ежегодно. Эта сумма известна как «тонущий капитал». К сожалению, это не так просто, как звучит, так как большая часть тонущего капитала идет на погашение процентов. Очень малое количество облигации действительно выкупается (такой же процесс наблюдается в современной ипотеке). Возрастающий размер основной суммы выплачивается, но сложная работа которую необходимо проводить с подсчетами, чтобы высчитать конкретное число ежегодных выплат.

Ввиду множества потенциальных ловушек, и для точного определения количества невыплаченных облигаций определенного выпуска, коллекционеры должны проверить детальные записи биржевого рынка. Последний важный момент в выплате относится к выбору облигации, предназначенной для выплат. Это часто определяется лотом или серийным номером этих облигаций. Данные облигации могут быть описаны как «нерешенные» и часто на них написано от руки «не решено».

8. Долговые обязательства и другие финансовые рычаги

Помимо облигаций и акций скрипофилист может встретиться с другими финансовыми документами, которые описаны ниже:

·Долговые обязательства. Такие же по форме и по функции как обязательства, всегда ограниченны выпуском, только для того, чтобы покрыть конкретный заем. Долговые обязательства по причинам налогов наиболее часто заверяются британскими компаниями.

Долговые обязательства

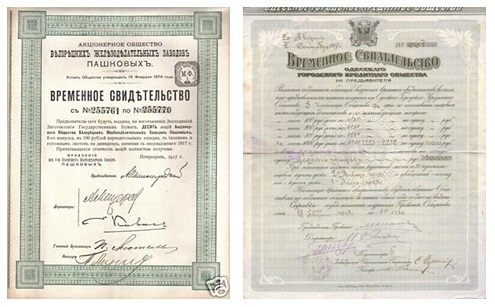

Временный сертификат на владение облигациями. Обычно они представляют долю облигации, выпущенных до самой облигации. Либо чтобы инвестировать определенную сумму. Они редко привлекательны для коллекционеров.

Временные сертификаты

Акции Warrants. Обычно предъявитель этих акций, одинаковых с акциями по внешнему виду, получает фиксированную прибыль. Возможно, конвертировать эту бумагу в акцию, но осуществить это можно позднее.

Фотографии Акций

Сертификат по переводам. Когда именная акция продается, то этот сертификат должен быть заполнен продавцом и покупателем. Некоторые ранние сертификаты по продажам могут выглядеть также хорошо, как акции и их можно спутать друг с другом.

9. Печать и гравировка

Разницу между предъявителем и именными бумагами я вам уже объяснил. Читатель скорее понимает возможность существования подделок и в первую очередь по этой причине компании и правительства, выпускающие бумаги «для предъявителя», приложили немало усилий и расходов, чтобы оградить себя от мошенников и фальшивомонетчиков.

10. Техника производства

Как и с банкнотами, наиболее эффективным способом выпуска ценных бумаг была комбинация высококачественной бумаги, искусной градировки, тесненной печати и замысловатого дизайна.

Те же компании, которые печатали банкноты и почтовые марки, были наняты как производители акций и облигаций.

Ранняя техника гравировки представляет собой вырезание по медной или стальной платформе с использованием таких инструментов, как резец или грапштихель. Квалифицированные гравировщики знали насколько глубоко надо делать надрез на платформе, чтобы создать различные орнаменты. До начала 19 века использовались медные платформы , которые были мягче стали и у них был ограниченный срок эксплуатации. Четыре наиболее популярные печатные компании - это Ватерлоо и сыновья, Бредберри Вилкинсон, также Д Ла Ру английский, американская «Банкноты». С 1858 года «Банкноты» зарегистрировала еще 7 компаний по печати. В 1879 году под свое крыло их взял Бредберри Вилкинсон и открыл канадскую компанию Банкноты.

Отделение по печати в каждой фирме держали граверов, натренированных для определенных задач. Наиболее высокий статус был у гравера по портретам, так как эта специальность требует хороших навыков и высокого уровня квалификации. Должен быть еще один гравер, который специализировался на виньетках: пейзажи, здания, поезда и группы людей. Третий гравер специализировался на гравировки букв, создавая имена компании или страны, текст и другие детали.

Некоторое время в XIX веке американец Якоб Перкенс (который позднее обосновался в Англии и создал Perkinsbacon, crownagens) изобрел дополнительный метод защиты от подделок. Это позволяло относительно быстрое производство большого количества бумаг и все таки сохраняло необходимость индивидуальности бумаги, чтобы предотвратить подделку. Каждый гравер работал на отдельной платформе, используя только часть, предназначенную для его задачи. Гравировки с каждой платформы переносились на одну общую платформу.

Цвета подбирались к каждой отдельной платформе либо использовали литографический метод, когда камень покрывается воском, а часть, которую следует покрыть чернилами, соскребается. Другой метод, который был использован в технике гравировки, найден на акциях и облигациях середины ХIХ века; он помогает полностью предотвратить подделку. Аса Спенсер, основатель американской компании Банкноты, изобрел геометрический токарный станок, чтобы делать орнаментные границы. Используя диски и колеса, которые двигались вместе, серия сложных узоров создавалась специальной ручкой с маленьким бриллиантом на конце, двигающейся над платформой. Стали возможны неограниченные варианты регулировки, а следовательно узоров.